Il credito al consumo mostra un primo timido segnale di ripresa. Lo dicono le elaborazioni post lockdown da Covid-19 dei dati forniti da EURISC – il Sistema di Informazioni Creditizie gestito da CRIF.

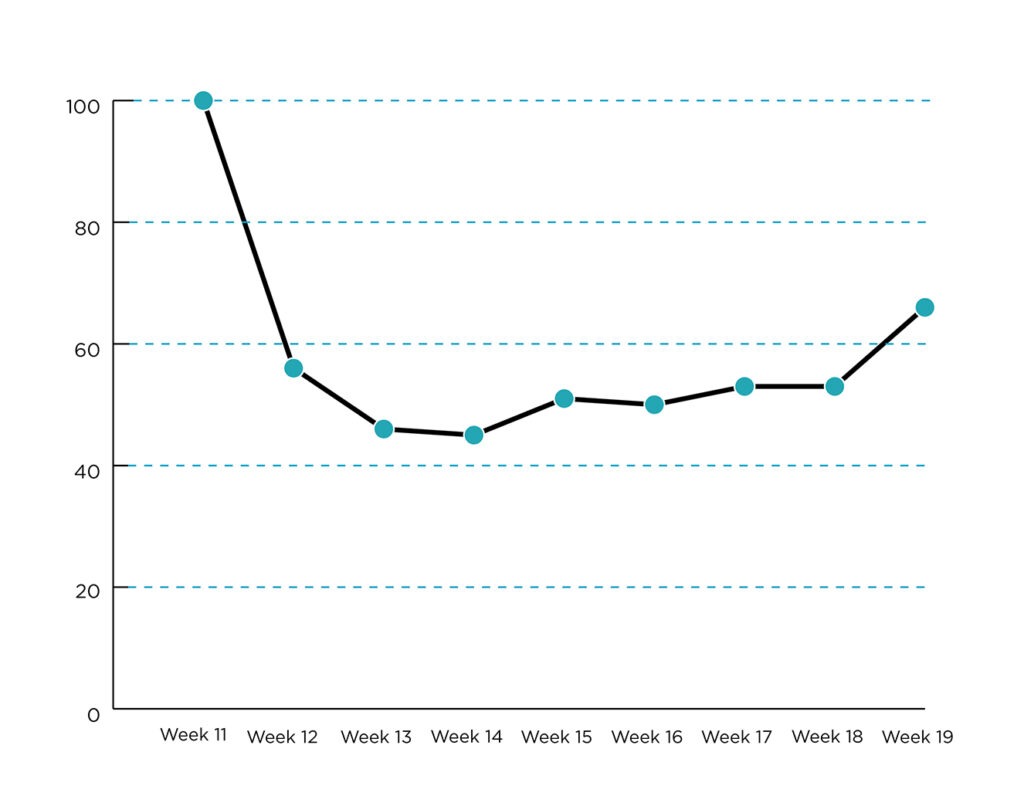

Prendendo come valore di riferimento la settimana compresa tra il 9 e il 15 marzo scorso, che ancora beneficiava delle istruttorie imbastite nelle settimane precedenti il blocco totale, emerge come il picco negativo sia stato registrato tra il 23 marzo e il 5 aprile, quando i volumi si sono attestati intorno alla metà di quelli pre-lockdown.

Dalla settimana successiva è iniziato però un percorso di graduale recupero per arrivare nella settimana compresa tra l’11 e il 17 maggio a volumi di richieste pari al 110% di quelli pre-lockdown.

Questo conferma che gli italiani hanno parzialmente posticipato alcuni progetti di spesa sostenuti da un finanziamento a causa del blocco delle attività ma che, con la riapertura, il Paese sta progressivamente ripartendo.

La caratteristica di questo recupero però è che non è affatto omogeneo e varia molto sia in dimensione sia in velocità a seconda del prodotto preso in esame: meno bene i prestiti personali rispetto al colpo di coda più improvviso ma significativo dei prestiti finalizzati, più lenti i mutui immobiliari.

PRESTITI PERSONALI

L’andamento delle richieste di prestiti personali ha mostrato una debolezza più prolungata fino alla settimana iniziata il 4 maggio in cui è evidente il cambio di passo che ha riportato i volumi al 66% di quelli precedenti al lockdown, per poi arrivare al 92% nella settimana successiva. Di certo, tra tutte le forme tecniche considerate, sono quella che, insieme ai mutui, ha risentito maggiormente della situazione emergenziale.

PRESTITI FINALIZZATI

Dinamica molto diversa, invece, è quella dei prestiti finalizzati all’acquisto di beni e servizi (quali auto, moto, arredamento, elettronica, elettrodomestici, impianti per l’efficientamento energetico della casa, spese mediche, palestre…) che più di tutte ha risentito della chiusura degli esercizi commerciali disposta dal Governo per fronteggiare la diffusione dell’epidemia ma che ha mostrato un più deciso recupero, al punto che nell’ultima settimana di osservazione i volumi risultano significativamente superiori a quelli della settimana indice, assestandosi al 147%.

Questo potrebbe significare che, durante la fase di maggior incertezza e di impossibilità fisica di effettuare acquisti se non attraverso il canale online, le famiglie avevano posticipato i propri progetti di acquisto mentre ora stanno tornando ad attivarsi sul fronte dei consumi, anche nella componente dei beni durevoli, sostenuti da un finanziamento.

SETTORE AUTOMOTIVE

Nell’ambito dei prestiti finalizzati, un approfondimento a parte va dedicato a quelli presentati alle società finanziarie specializzate per sostenere l’acquisto di un’auto: dopo il lockdown le richieste sono letteralmente crollate e per ben 7 settimane sono rimaste stabilmente al di sotto del 20% dei volumi che si registravano prima del blocco.

Del resto va sottolineato come in questa fase il mercato auto abbia visto una drammatica contrazione delle immatricolazioni, pari a -85,4% nel mese di marzo e -97,5% ad aprile.

Relativamente all’andamento delle richieste di finanziamento presentate alle società specializzate, nella settimana compresa tra l’11 e il 17 maggio si registra una ripresa robusta che ha portato i volumi al 124% di quelli presi a riferimento.

COSA SERVE ORA

Il mercato sta dunque ricominciando a muoversi. A questo punto è però fondamentale che le aziende siano messe nella condizione di soddisfare questa domanda, senza modificare la loro attitudine a erogare o appesantendo le condizioni di offerta ad esempio attraverso la richiesta di garanzie accessorie.

E considerando che le erogazioni di credito vengono accordate dagli istituti anche grazie alle informazioni creditizie, i sistemi di informazione creditizia sono chiamati a svolgere un ruolo ancora più importante. Senza la disponibilità di dati completi e aggiornati sulla storia creditizia dei richiedenti si stima che l’entità dei finanziamenti che non verrebbero erogati sarebbe pari a circa 12 miliardi per i soli prestiti personali. Inficiando lo sforzo che l’intero Paese dovrà affrontare per far ripartire l’economia.