Per tutti gli italiani, uomini e donne, genitori e non, insegnare ai figli a gestire oculatamente i soldi è molto importante. Evidentemente l’articolo 47 della Costituzione, sulla difesa del risparmio e per estensione del cromosoma finanziario italico ha un profondo (e sano) radicamento nella popolazione.

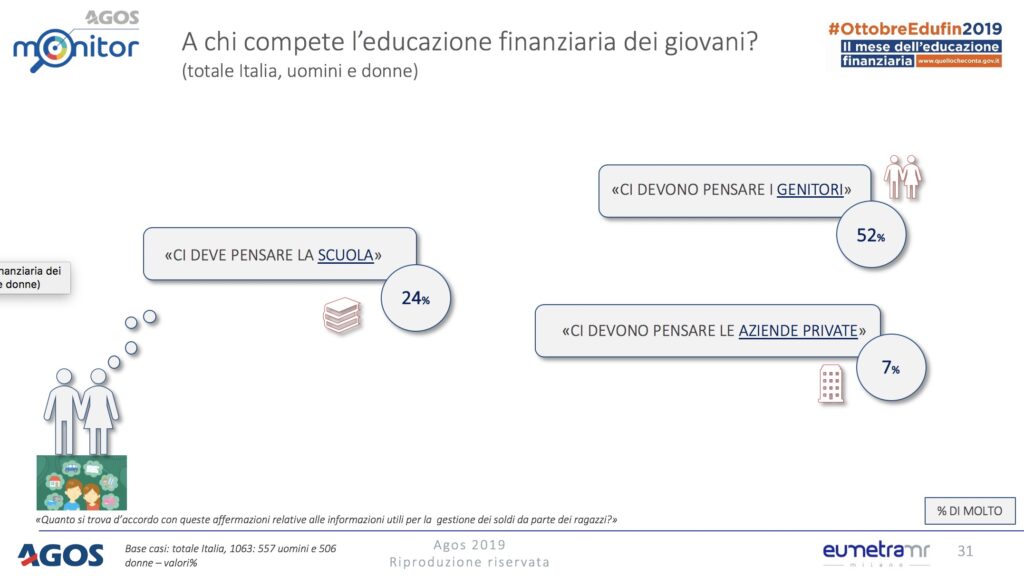

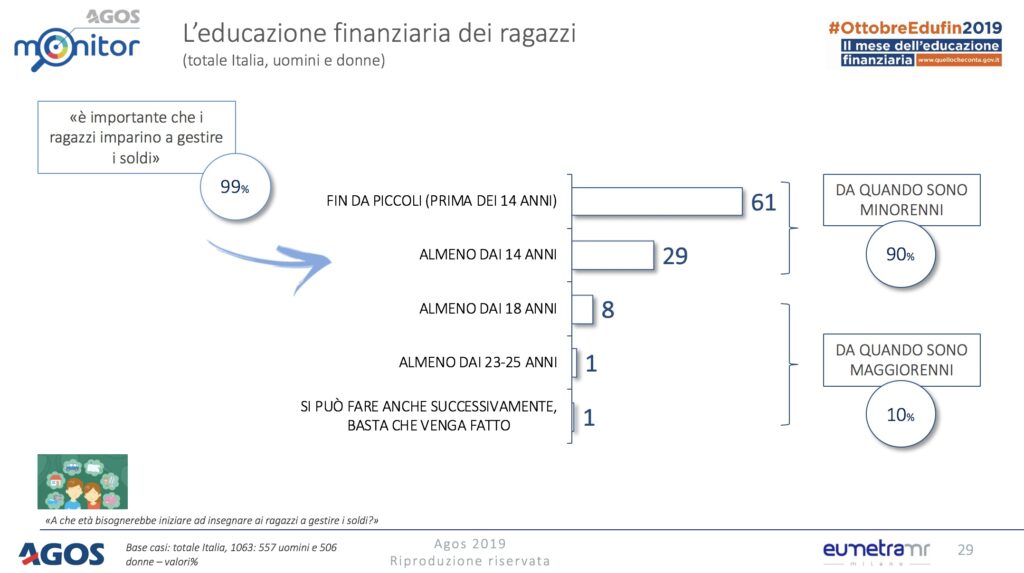

Quando si tratta di figli, è opinione diffusa che l’educazione finanziaria debba essere impartita sin dalla più tenera età (99% del totale) e che debbano essere soprattutto i genitori ad occuparsene (52%). Solo il 22% assegna questo incarico alla scuola (22%).

IL RUOLO DELLA FAMIGLIA

È questo uno dei dati più rilevanti che emergono dalla seconda edizione dell’Agos Monitor (qui i risultati della prima) condotto in collaborazione con Eumetra MR e intitolato “Donne di denari: la partita dell’educazione finanziaria”, un monitor che va ad esplorare il ruolo della donna nella gestione del budget famigliare e nella formazione propria e dei figli in comparazione con il mondo maschile.

Se sul rapporto donne e denaro abbiamo già parlato qui , sull’educazione finanziaria il panorama si presenta molto più chiaro e omogeneo.

Senza alcun conflitto di attribuzione apparente con i compiti affidati alla scuola (che può affiancare la famiglia nell’insegnamento e nell’incremento della cultura finanziaria dei giovani), è convinzione generalizzata che la pratica della gestione del denaro nasca nella famiglia e da questa debba essere trasmessa.

Le donne sono le più ferme sostenitrici del passaggio di queste buone pratiche anche in fase pre-adolescenziale.

La maggioranza è schiacciante: 7 su 10 sono favorevoli ad un processo anticipato (gli uomini «solo» 5 su 10). Per le donne, i punti fermi vanno posti subito, farlo successivamente (in fase adolescenziale) potrebbe risultare tardivo e pericoloso.

IL GIOCO DI SQUADRA

Dal punto di vista dei ruoli, entrambi i genitori alzano la mano, chiamandosi in causa per questo insegnamento sulla gestione del denaro (il 66% del campione). Ma come agisce la famiglia per instillare le buone pratiche?

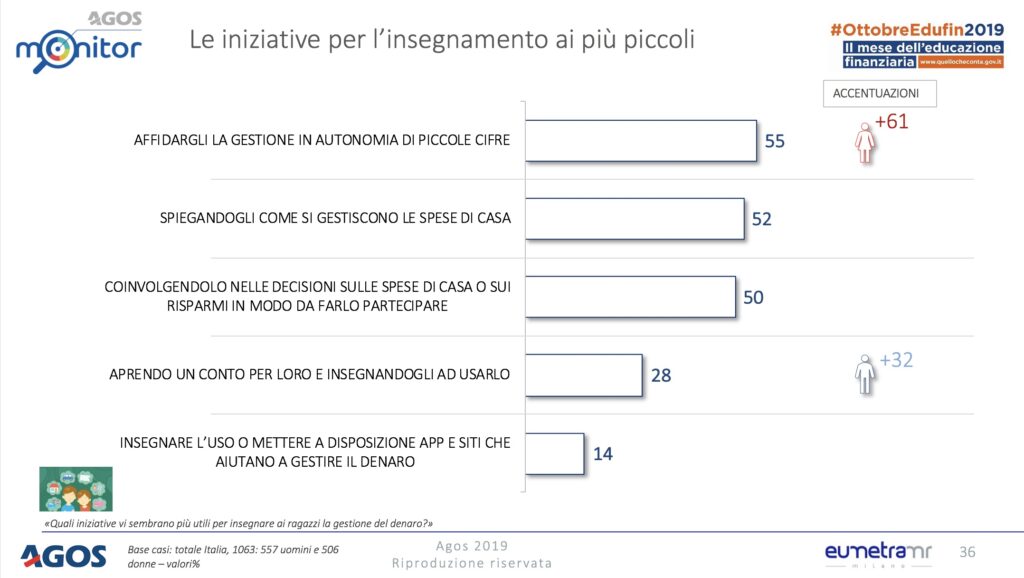

La soluzione più usata è l’affidamento di piccole somme per un «learn by doing» da parte del bambino (51%).

Ma un po’ di competenze teoriche non guastano, come per esempio spiegare al bambino/ragazzo come «funzionano» le spese di casa (52%), come si paga una bolletta ed il perché dei tanti piccoli gesti finanziari che per noi adulti sono ormai quotidiani.

Anche il coinvolgimento nelle spese famigliari appare una pratica diffusa (50%) e si traduce nel parlare assieme di come si sta scegliendo un elettrodomestico, di quanto costa una vacanza, o di un qualsiasi altro gesto economico finanziario significativo della famiglia.

Meno diffusa è l’autonomia resa attraverso l’ingresso nei circuiti sociali di finanza vera e propria: aprire un conto corrente o fornire una carta di pagamento costituiscono pratiche ancora di nicchia e sulle quali proprio la famiglia andrebbe stimolata a migliorare.

DALLA PAGHETTA ALLA SITUAZIONE ON DEMAND

Il contributo dei due genitori all’educazione finanziaria dei figli, nei fatti, sembra esserci ma non nelle medesime forme: padri e madri portano ciascuno un quid legato ai rispettivi ruoli, malgrado la forte evoluzione sociale.

Le buone pratiche riportate più spesso dalle madri riguardano un approccio più «economico»: un insegnamento dato attraverso le piccole cifre da gestire in autonomia.

Mentre l’approccio maschile appare leggermente più imbevuto di cultura «finanziaria»: ad esempio la socializzazione primaria alla strumentazione bancaria, un primo conto, una prima carta di pagamento, etc.

Nella cultura finanziaria delle famiglie italiane però gli spazi di miglioramento nella gestione (nella pratica e nella cultura finanziaria) sono diversi. Ad esempio, per una famiglia poco propensa alla pianificazione, anche pianificare la paghetta dei figli può sembrare superfluo.

Non a caso la prima modalità di risposta sul “come dai soldi a tuo figlio” è quella situazionista ed «on demand»: quando me li chiede (33%).

La pratica di una paghetta erogata regolarmente riguarda il 27% delle famiglie, ma a questa percentuale va aggiunta una pratica più evoluta, anche se meno diffusa, quella di una budgettazione trimestrale/semestrale (9%) che dà al figlio certamente maggiore autonomia, ma anche maggiore responsabilità.

Queste due opzioni delineano il perimetro di una ragionevole e regolare pianificazione, condotta da una coraggiosa minoranza delle nostre famiglie.

Perché è proprio tra il sincero desiderio di insegnare ai propri figli a gestire in autonomia soldi e risorse ed un comportamento un po’ casuale ed «erratico» che sta, in scala, la contraddizione e complessità della cultura finanziaria della famiglia italiana.