Le donne si sentono (e in buona parte, sono) protagoniste della gestione economica familiare. E stanno assumendo un ruolo via via più rilevante nella gestione del budget e nella sua amministrazione affiancando gli uomini, tradizionalmente principali destinatari di questo compito.

I risultati della seconda edizione dell’Agos Monitor condotto in collaborazione con Eumetra MR e intitolato “Donne di denari: la partita dell’educazione finanziaria” racconta proprio questo scenario di cambiamento. E apre al tema della cultura finanziaria: quella femminile è ancora troppo autodidatta e ha bisogno di un gap qualitativo.

LE DONNE E IL BUDGET

Ormai un numero sempre maggiore di donne dichiara di gestire le spese più classicamente legate al loro ruolo tradizionale (il 91% bada all’abbigliamento e al tessile per la casa, l’86% alla famiglia, l’85% ai figli), ma la loro sfera di influenza si estende anche ad argomenti storicamente più lontani, come la gestione del denaro e degli investimenti (il 74%). O l’educazione finanziaria dei figli (qui l’approfondimento)

La donna in realtà dichiara di avere voce in capitolo anche in aree tradizionalmente di competenza maschile come la gestione del condominio e delle bollette (72%) o l’acquisto e la gestione di auto e moto (65%), anche se sembra trattarsi soprattutto di supporto al decisore, più che di una vera co-decisione.

Questo ruolo, comunque primario, nella gestione sembra svilupparsi soprattutto nelle nuove situazioni famigliari (la «singleness», inclusa quella di ritorno, post separazione o vedovanza in età più matura).

È in questi casi che l’assunzione di responsabilità, necessitata, induce ad una crescita delle competenze del capitale umano femminile.

Questo ruolo ad ampio spettro di autonomia risulta meno presente nelle situazioni di coppia e famigliari più classiche, dove il principio della delega e della ripartizione dei ruoli resta prevalente.

IL CONTROLLO DELLE SPESE

In ogni caso, in tutte le situazioni si registra una certa attenzione da parte della donna al controllo delle spese: il 69% lo fa frequentemente.

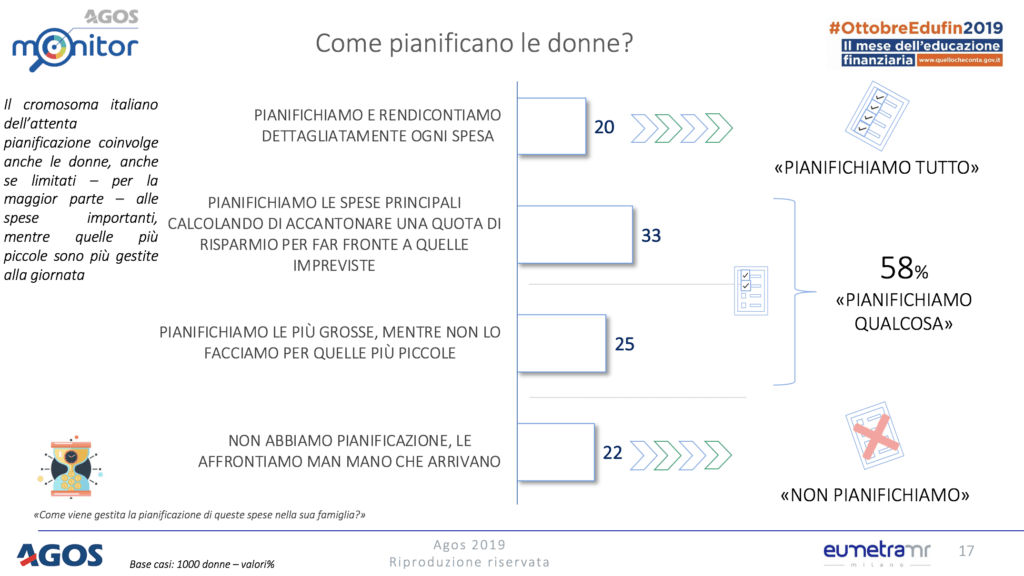

Tale controllo, però, non evolve in vera e propria pianificazione finanziaria, essendo più ex post che ex ante, mancando ancora di fatto una vera e propria mentalità che permetta di guardare al futuro. Sono in poche infatti a farlo: circa il 20%.

Tuttavia lo spazio per migliorare sembra ampio e le condizioni favorevoli.

Circa 6 donne su 10 dichiarano che qualche tentativo di planning almeno sulle voci principali della progettazione famigliare viene effettuato e una quota di ampia maggioranza (almeno 9 su 10) riconosce alla pianificazione il suo valore di protezione e maggiore efficienza della finanza famigliare.

IL BISOGNO DI UNA NUOVA CULTURA FINANZIARIA

L’ambito su cui è però necessario un salto di qualità sembra essere quello della formazione.

Le donne italiane, infatti, sui temi economico-finanziari hanno per lo più una preparazione da autodidatta che fin quando produce buone pratiche, non è da disprezzare.

Ma se invece produce maggiore senso di insicurezza rischia di essere dannosa. Lo dimostrano i dati del Monitor Agos.

Le donne presentano:

- Minore confidenza con la gestione del denaro e con l’ottimizzazione e trasformazione del capitale risparmiato attraverso adeguati investimenti;

- Maggior centratura sul breve termine e sulla conservazione statica del denaro stesso;

- Maggior focalizzazione sul contante (rispetto alla monetica elettronica);

- Maggiore ansia nelle decisioni finanziarie;

- Una informazione più famigliare rispetto agli uomini che sono anche da questo punto di vista più dotati di fonti professionali ed aperte al mondo (consulenti, stampa, etc.)

- Minor autonomia (e maggior dipendenza dai parenti e dalle figure maschili).

La presa di autonomia (che è potere e responsabilità) passa anche dalla diminuzione di questi gap, anche se un semplice allineamento alla popolazione maschile appare solo il primo passo.

La buona predisposizione del segmento femminile verso una finanza famigliare sostenibile la rende un ottimo banco di prova per strategie di incremento della cultura finanziaria attraverso nuovi strumenti e nuovi approcci che vadano oltre le forme classiche come app evolute (usate solo dal 22% del campione), corsi (di persona o on line, solo 12%), affiancamento di consulenti (13%).

Apparentemente le donne sembrano poco motivate a crescere in questa direzione. Ma, la chiave è proprio qui: la leva non è la cultura finanziaria fine a se stessa, materia astratta, difficile, teorica.

Si tratta di aprirsi ad una nuova cultura finanziaria, basata sulla pratica, sulla immediata applicazione, sullo scambio comunitario di saperi, magari anche con un pizzico di tecnologia, ma sempre con la persona, i suoi bisogni e linguaggi al centro.

Una nuova cultura finanziaria pratica da insegnare e tramandare ai figli, affiancando ai percorsi scolastici un superiore livello di buone pratiche famigliari.